그러나 다른 요소들도 유가 하락을 부채질하고 있는 것으로 보인다. 한 가지 새롭고도 중요한 요소는 최근 석유 섹터가 부담하는 부채의 현저한 증가다. 투자자들이 기꺼이 원유자산과 매출을 담보로 돈을 빌려주려고 하기 때문에 원유기업들은 부채 수준이 광범위하게 상승하는 와중에도 대규모 자금을 차입할 수 있었다. [중략] 생산자들이 변제능력이나 유동성 위기를 겪으면서 오일 섹터의 이러한 과중한 부채부담이 석유 시장의 최근의 역동성에 영향을 미쳤을 수도 있다. [중략] 높은 부채 수준으로 인해 유가 하락이 생산자의 재무상태표를 악화시키고 잠재적으로 원유자산 판매의 결과로써(예를 들어 더 많은 생산량이 선물로 팔린다) 가격하락을 부추기면서 신용수준을 조이게 된다. 둘째로, 낮은 유가는 현금흐름을 감소시키고 기업이 이자를 지급할 수 없는 유동성 부족의 위기를 증가시킨다. 부채 상환 요구 조건은 현금흐름을 유지할 수 있도록 실질 생산을 지속할 것을 요구할 수 있고, 이것이 시장에서의 공급 감축을 지연시킬 수 있다.[Box: Oil and debt (February 2015)]

BIS가 최근 세계경제의 주요 변수가 되고 있는 유가하락의 원인에 대한 연구를 진행하고 있다. 3월쯤에 완전한 보고서로 발간될 예정인 이 연구의 대강을 홈페이지에 올려놓았기에 일부를 번역해보았다. 전체적인 내용은 현재의 유가의 폭락이 금융과 상당한 관련이 있을 것이라는 가정을 바탕에 깔고 있다. 신자유주의의 도래와 금융화 현상과 함께 어쩌면 가격의 등락에 금융이 영향을 미치리라는 것은 자연스러운 추론이지만 정작 매체에서는 사우디와 미국의 기 싸움, OPEC내에서의 갈등 등 정치적인 이슈만을 화제로 삼아 오히려 신선한 감이 있다.

유가와 금융과의 상관관계에 대한 고민은 새로운 것이 아니다. 이미 지난 10년간의 유가 폭등에도 주요변수로 주장되어 왔던 것이 금융자본의 시장 가세로 인한 이상폭등이었다. 시간이 상당히 흐른 지금도 그 정확한 원인을 발라내기는 어려운 일이지만 금융화 현상이 실물가격의 변동성에 영향을 미칠 것이라는 개연성은 이제 자연스러운 추론으로 받아들일 것이다. 그리고 이제 그때와는 반대 양상으로 유가가 폭락하고 있음에 또한 금융화 현상이 한 변수로 작용하고 있다는 것이 BIS의 추론이다. 그리고 인용한 부분은 바로 석유기업의 높은 부채수준이다.

우리가 오늘날 투자은행이라고 부르는 부문은 사실 시작부터 석유시장과 깊은 관련을 가지고 있다. 석유시장에서 사업을 하려면 큰돈이 필요하다. 이 돈을 모두 자기 돈으로 조달하기에는 벅찬 사업가가 손을 벌린 곳이 바로 초기의 월스트리트였다. 유전개발을 위해 대규모 자금을 조달하는 금융기법으로 발달한 것이 오늘날 우리가 흔히 PF라 부르는 프로젝트파이낸스(Project Finance)다. 1930년대를 기점으로 한차례 시장의 성장을 겪은 석유 파이낸스 시장은 1970년대의 북해유전의 개발과 1980년대 세계화와 맞물려 폭발적으로 성장하여 왔다.

그런데 그렇게 시장이 지속적으로 성장해왔다면 왜 최근에야 유가가 하락할까? BIS가 제시하고 있는 그래프가 판단의 단초가 될 것 같다. 2006년과 2014년의 석유/가스 회사의 미상환 부채 수준이다. 금융위기를 거쳐 왔음에도 미국기업을 포함한 모든 기업들의 부채수준은 다른 부문의 부채청산 경향에 아랑곳하지 않고 크게 늘었음을 볼 수 있다. 왜 이런 현상이 빚어졌을까 하는 것은 오히려 금융위기 시절에 유가가 더 올라 그들의 수익성이 좋아졌음에서 단초를 얻을 수 있을 것 같다. 즉, 그들의 부채청산 시기는 이제 돌아온 것일지도 모르겠다.

그럼 향후에는 이런 높은 부채수준은 어떤 영향을 미칠 것인가? 일단 최근 적지 않은 에너지 부문에서 구조조정에 들어갔다는 소식이 들려온다. 한계상황에 부닥친 기업들은 회사를 청산할 것이다. 사우디가 기대하고 있었을 치킨게임에서의 승패가 어느 정도 가려질지도 모르겠다. 공급은 줄어들고 다시 유가가 정상화(?)되는 그런 상황 말이다. 그런데 그런 예측이 단기적으로 이루어질 수 있을 것인가 하는 것은 에너지기업의 부채가 정상화까지 감내할 수 있는 수준이어야 할 것이다. 그 전에 채무불이행에 도달한다면 시장은 다시 혼란에 빠질 것이다.

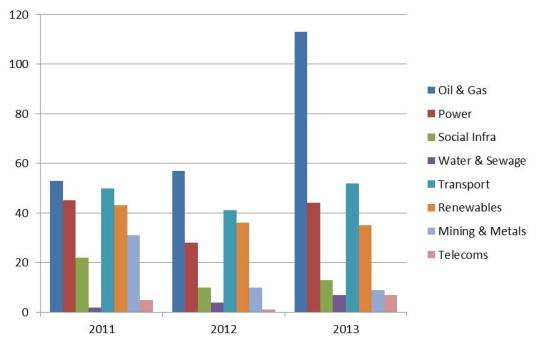

전 세계 프로젝트파이낸스 연도별/섹터별 추이(단위 : 10억 달러)

출처 : Global Project Finance Infrastructure Review Full Year 2013, Infrastructure Journal

다음으로 향후 에너지 시장에 신규 생산자가 얼마나 진입할 것인가 하는 데이터도 유가에 영향을 미칠 것이다. Infrastructure Journal이 조사한 최근 3년간 프로젝트파이낸스 시장을 보자. Oil & Gas 부문은 여러 부문 중에서 항상 1위를 차지했고 특히 2013년 압도적인 비중을 차지하고 있다. 이런 투자의 대폭적인 증가세는 “투자자들이 기꺼이 원유자산과 매출을 담보로 돈을 빌려주려고 하기 때문”이었을 것이다. 이런 시설들은 향후 몇 년에 걸쳐 차근차근 생산을 시작할 것이다. 그리고 그럴 때마다 유가를 출렁거리게 하는 변수가 될 것이다.