9월의 연방공개시장위원회(FOMC) 회의 기간 동안 호니그는 연준이 하고 있는 작태에 대해 가장 압축적이고 통렬하게 비판하였다. 그는 미국의 심각한 경제침체가 은행 대출의 기회 박탈때문이 아니라고 지적했다. 은행은 이미 빌려줄 돈이 많았다. 각종 심각한 문제가 악화되어가는 실물 경제에서의 진정한 문제는 연준이 해결할 수 있는 능력이 없는 금융 시스템 밖에 놓여있었다. 금리를 제로 상태로 유지하고 금융 시스템에 6천억 달러를 쏟아붓는 것은 – 위험한 대출이나 금융적 투기 이외에는 갈 곳이 없는 돈 – 미국 경제의 근본적인 기능장애를 해결할 수 없었다. “난 고금리를 지지하는 것이 아니에요. 난 그런 적도 없어요. 난 제로 금리에서 벗어나야 한다는 것을 주장하는 것입니다. 만약 우리가 고출력의 수십조 달러를 투입하기만 하면 모든 것이 좋아질 것이라고 생각하지 말아야 한다는 것입니다.” 호니그가 덧붙였다.[The Lords of Easy Money : How the Federal Reserve Broke the American Economy, Christopher Leonard, 2022년, Simon & Schuster]

벤 버냉키가 연준 의장으로 있던 글로벌 금융위기에 즈음하여 연준이 어떠한 정책을 시도하였고 이로 인한 내부의 갈등과 그 경제적 효과에 대해 서술한 책이다. 인용한 부분은 당시 캔자스시티 연준 총재이자 FOMC의 멤버였던 토마스 호니그(Thomas M. Hoenig)의 활동과 견해에 관한 에피소드다. 호니그는 당시 열린 FOMC에서 2010년 무렵부터 버냉키의 제로 금리 및 양적완화에 반대하며 버냉키에게 박힌 인물이다. 결국 그의 외로운 투쟁이 헛되게도 연준은 엄청난 돈을 경제 시스템에 쏟아부으며 위기를 돌파하려 했다.

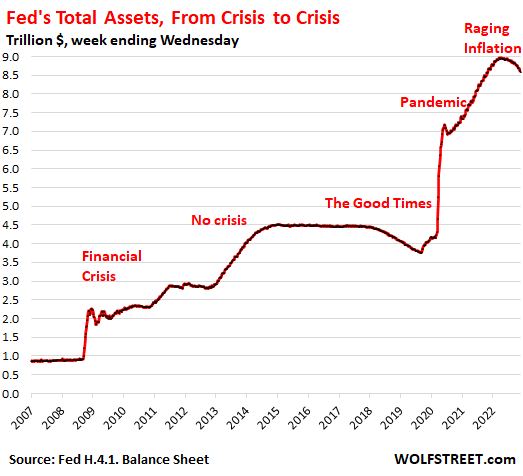

양적완화라는 사실상의 마이너스 금리의 시대는 당시의 경제 시스템을 정상으로 돌려놓은 것처럼 보였다. 그리고 그 후과는 어쩌면 최근 몇 년간의 인플레이션과 이에 따른 연준의 고금리 정책이라는 또 다른 ‘뉴노멀’의 시대를 초래하였을 것이다. 이에 대한 고찰은 뒤로 하고 내가 저 글을 인용한 이유는 호니그의 금융만능주의에 대한 경고에 어느 정도 공감하기 때문이다. 금융만능주의란 실물경제가 금융과 긴밀하게 결합하여 작동하기 시작한 이후 실물경제의 모순을 금융적 수단으로 해결할 수 있다는 맹신을 묘사하고자 생각해낸 표현이다.

실제로 현대의 경제 시스템에서 화폐, 채권, 주식, 증권화, 유동화, 보험 등 실물경제를 원활하게 움직이게 하기 위한 각종 금융적 수단이 고안되면서 금융은 실물경제의 활력을 불어넣는데 없어서는 안될 중요한 부문이 된 것이 사실이다. 개인이 집을 한채 사더라도 대출을 통한 레버리지라는 금융수단이 아니고서는 쉽게 결정할 수 없는 경제행위가 되었다. 그렇기에 금융을 통한 유동성 공급은 대량생산/대량소비 시스템에서의 경이적인 경제성장에 큰 몫을 담당하였고, 전 세계 경제는 통합된 금융 시스템으로 묶여 돌아가는 생태계로 발전하여 왔다.

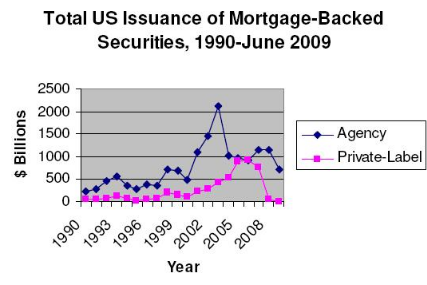

한편으로 이미 많이 알고 있다시피 금융은 한편으로 그 자체가 문제를 발생시키기도 했다. 대표적인 예로 미국 주택시장에 지나치게 많은 유동성을 공급하여 전체 경제 시스템이 망가졌던 서브프라임모기지 사태를 들 수 있다. 결국 금융 시스템이 실물 경제에 공급하는 유동성의 적정량은 실물 경제가 창출해낼 수 있는 사용가치(worth)가 감내해낼 수 있는 수준이 될 것이다. 만약 유동성 공급이 이 가치를 초과하게 된다면 일부 자산의 가격에 거품이 끼면서 사용가치와 무관한 교환가치(value)가 형성될 것이다. 이것이 허다한 금융위기의 원인이었다.1

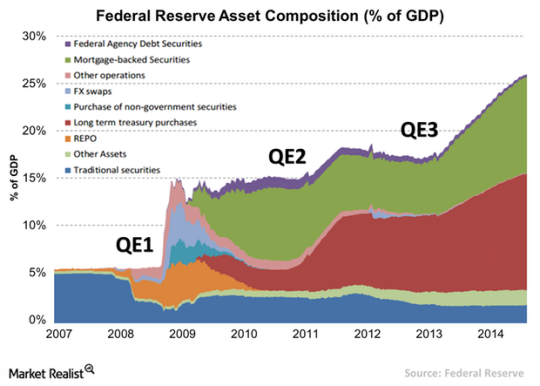

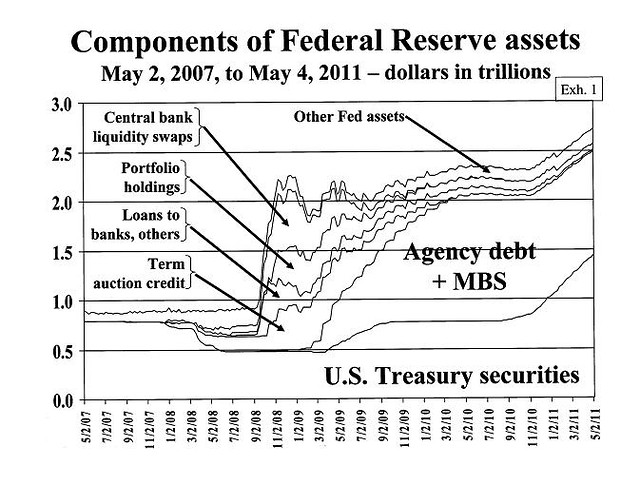

2010년 버냉키의 시도는 실물가치가 형성되고 있지 않은, 즉 기초체력이 없는 경제 시스템에 양적완화라는 근육 촉진제를 억지로 주입하였던 시도라고 생각한다. 이로 인해 단기간 경제는 어느 정도 기력을 회복하였다고도 할 수 있다. 그리고 그 촉진제의 비용은 지금 연준의 재무제표, 과도하게 공급된 부동산, 미국채를 잔뜩 사들여놓은 주요국의 외환보유고 등에 임시로 쌓여있다. 이러한 거품은 팬데믹 시기를 거치면서 실물 경제의 기능마비로 인해 더욱 커졌고 이로 인해 파월의 연준은 그간의 제로 금리를 끝내고 고금리 정책을 쓰지 않을 수 없었다.

지난 해 한국의 아파트 가격이 크게 떨어지면서 많은 시장참여자는 연준의 정책이 자신의 삶에 어떻게 영향을 미치는 가를 몸으로 느낄 수 있었다. 실물과 금융이 글로벌 단위에서 연계가 되면서 미국뿐만 아니라 한국의 시장참여자도 금융정책 기관의 본산이라 할 수 있는 미연준의 일거수일투족에 촉각을 곤두세우는 시대가 되었다. 문제는 다시 원래의 문제의식으로 돌아가 관심도의 증가가 연준이 할 수 있는 능력의 증가는 아니라는 점이다. 교환가치의 증감이 사용가치의 증감으로 바로 이어질 수 있다는 생각은 금융 GURU들의 오만함일 것이다.