프로퍼블리카에서 미국의 주택 모기지 시장, 나아가 전 세계의 경제의 계륵으로 자리잡고 있는 모기지 자이언트에 대한 알찬 내용의 분석 기사를 내놓았다. 많은 분량이므로 우선 급하게 번역한 부분을 공유하고 나머지 부분은 차후에 공유하도록 하겠다.

2008년 금융위기의 정점에서, 이 나라는 몰락하는 금융 시스템을 국유화하냐 마느냐를 가지고 뜨겁게 논쟁했다. 조지 W. 부시 행정부나 버락 오바마 행정부 모두 시장에 대한 정부의 과도한 침해라고 간주하며 이 경로를 거부했다.

그러나 그 이후, 빈약한 계획과 빈약한 공론 이후, 정부는 미국의 주택 모기지 시장을 거의 완전히 인수해버렸다. 은행들과 다른 이익추구 금융서비스 기업들은 주택보유자들에게 돈을 빌려주지만, 정부가 제공하는 보증이나 다른 지원이 없다면 이 주택 시장은 이제 거의 기능하지 않는다.

미국 정부가 보증하는 신규 모기지 비중

정부가 모기지 시장을 인수했다

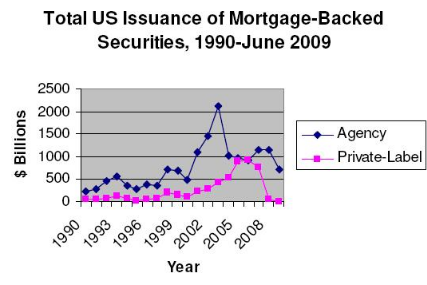

납세자의 통제를 받고 있는 주택 거인들인 패니메와 프레디맥은 금년의 첫 아홉 달 동안 신규 모기지의 69퍼센트의 보증을 섰는데, 인사이드모기지파이낸스에 따르면 2006년의 27퍼센트의 비중에서 증가한 것이다. 한편, 연방주택청과 미국퇴역군인국은 모기지의 나머지 중, 2006년의 단지 2.8퍼센트에서 현재는 21퍼센트를 보증한다. 모두 합쳐, 매체에 따르면 10년 동안 정부의 지분이 최저치였던 2006년에 10개의 신규 모기지 중 3개가 미국의 납세자들이 보증을 서던 것에 증가하여, 10개의 신규 모기지 중 9개가 미국의 납세자들에 의해 보증을 서고 있는 것이다.

“이건 소름끼치는 국유화입니다.” 오바마 행정부의 재무부에서 구조조정임원(Chief Restructuring Officer)으로 일했던 투자은행가 짐 밀스테인의 말이다.

문제는 단순히 시장이 국유화되었다는 것에 있지 않다. 요는 날림으로 국유화되어서 이제 이해관계의 상충과 경쟁관계의 목표로 인해 분열되고 있다는 점이다.

시도함직한 해법들은 잘 알려져 있고 몇 년 됐다. 그러나 처음 임기 동안, 오바마의 백악관은 그러한 변화를 밀어붙이지 않는 – 혹자의 표현에 따르면 정치적으로 약삭빠르지만 계산적인 기미가 보이는 – 전술적인 결정을 내렸다. 이제 선거가 끝났으니, 초당적인 중도주의자들의 중지는, 최소한의 저항이 예상되지만 가장 위험할 수도 있는 길로 고개 숙여 접어들려 하고 있다. : 주택 시장이 폭파하기 이전의 상태로의 회귀.

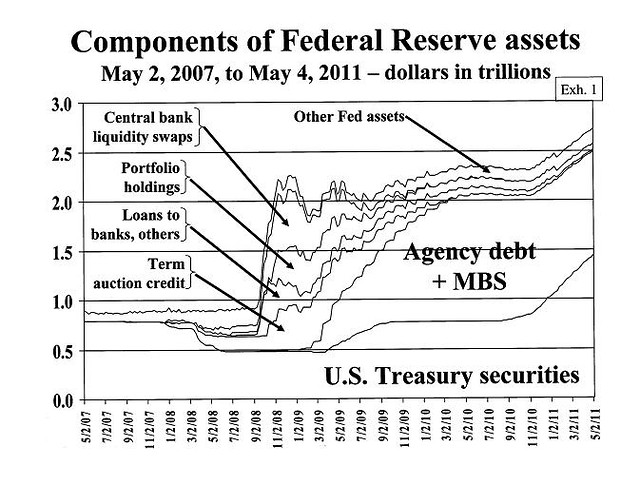

2008년 시작되어 납세자의 돈 1,875억 달러를 쏟아 부은 후에야, 패니메와 프레디맥은 정부의 “관치(conservatorship)”하에 있는 현재와 같은 림보 상태를 유지하고 있다. 그들은 전면적으로 사유화된 것이 아닌, 이윤추구의 기업들이지만, 둘 다 명확히 정부정책의 산하에 있는 것도 아니다. 그들은 이윤추구의 비즈니스이자 공공기관으로 기능하고 있다.

프레디맥과 패니메의 주된 사업은 모기지를 보증하는 것이고, 5조 달러 혹은 미국의 모기지 시장의 절반을 지원하고 있다. 그들은 모기지 대출을 구입하여 이것들을 묶어서 모기지보증부채권(mortgage-backed securities)을 만들고 수수료를 받는다. 만약 차입자가 모기지를 갚지 않으면, 패니메와 프레디맥은 모기지보증부채권의 투자자들에게로의 지불 흐름이 계속될 수 있도록 개입한다. 두 회사는 또한 모기지보증부채권에 투자한다.

그러나 프레디맥과 패니메는 또한 정부로부터 ‘미국인에게 열려 있는 주택소유(home ownership available for Americans)’와 같은 공공목표를 수행하는 임무를 부여받았다.

이윤을 창출해야 하는 목표와 공공목표는 심각한 이해관계 상충을 야기한다. 관치 하에서 이 갈등과 문제는 증폭되었다.

최근 몇 년간, 프레디맥은 회사의 이윤이 감소하고 납세자들에게로의 상환능력이 저하될까봐 주택소유자들이 그들의 고비율의 모기지를 재조달하는 것이 더 어려워지게 만들었다.

관치 하에서, 의회는 이 기업들의 젖을 짜려는 유혹도 느꼈다. 증세를 혐오하고 감세를 욕망하는 의회는 패니메와 프레디맥에게 현금을 짜내면서 개인적인 새끼 고양이로 써먹었다. 2011년에 의회는 단지 급여세 감세의 두 달분에 해당하는 금액을 조달하기 위해서 패니메와 프레디맥의 보증료 10년분을 스폰지 빨아들이듯 빨아들였다. 최근에는 상원에서 그들의 보증료에 의해 조달되는 이민법을 통과시켰다.

“정부보증기업(GSEs)들을 – 프레디맥과 패니메의 워싱톤식 호칭 – 저금통으로 이용하지 않은 상태에서 어려운 결정을 내리지 못한다면, 이는 나라가 약하다는 신호입니다.” 모기지은행연합의 회장이자 오바마 행정부의 전임 관료였던 데이브 스티븐스의 말이다.

이 회사들은 연방주택금융청(FHFA)의 규제를 받고 있는데, 그들의 모든 주요한 경영의 결정을 분명히 하는 곳이다. 이는 혼란상태를 가중시키고 있다. FHFA의 실행임원 에드워드 드마르코는 논란이 많은 가운데, 그들의 주요 목적을 패니메와 프레디맥의 자산을 보전하는 것으로 하여 개입하였고, 그들의 웹사이트에 쓰여져 있는 “주택금융과 알맞은 주택을 지원하고, 안정적이고 유동성있는 모기지 시장을 지원하는” 미션은 경시하였다. 금년 초, FHFA는 혜택은 적고 리스크는 알려지지 않았다고 주장하면서 부실한 모기지의 원금을 탕감하는 것에 맞서기로 결정하였다. 재무부 장관 티모시 가이트너는 이 결정을 힐난했다.

프레디맥과 패니메가 연옥에 더 오래 머물러 있을수록, 그들은 비즈니스의 핵심적인 의사결정을 내릴 수 없는 것에 혼란스러워 하는 임원들의 사임 등에 고통을 받을 것이다. 염려되는 점은 리스크매니지먼트와 같은 그들 비즈니스의 중요한 영역이 사라지면서 납세자들의 갑작스러운 대규모 손실의 가능성이 증가하고 있다는 점이다.

민주당원, 공화당원, 주택정책 지지자들, 그리고 경제학자들 그 누구도 현 상태의 유지를 원하지 않는다. 그러나 이 모기지 거인들을 해소하기 위한 제안이 담긴 수십 개의 법안, 씽크탱크의 계획들, 오바마 행정부의 백서가 있지만, 변화는 거의 없다.

두 번째 임기 동안, 오바마 행정부는 미국인이 집을 사는 방식을 정비하겠다고 서약했다. — 그리고 주요한 문제는 패니메와 프레디맥을 어떻게 할 것이냐는 점이다. 그들을 서서히 멈추게 하는 것? 민간기업의 상태로 되돌리는 것? 정부는 모기지 시장에서 어떤 역할을, 그리고 얼마나 크게 해야 하나?